中国平安趟入同一条河流

中国平安趟入同一条河流

图片来源 @视觉中国

文 | 巨潮 WAVE,作者 | 谢泽锋,编辑 | 杨旭然

先是传出收购碧桂园的绯闻,再是陷入 " 苏州毒地块 " 传言风波,中国平安再入多事之秋。

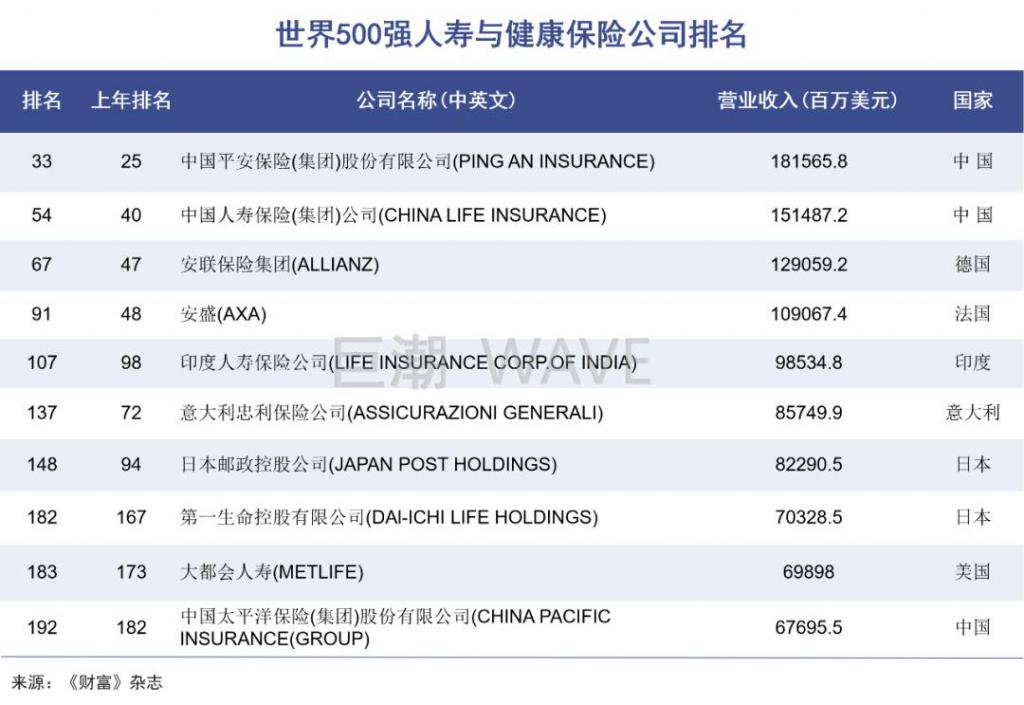

中国平安,目前中国最大的金控平台,世界 500 强企业中排名第 33,手握 4.64 万亿元投资组合,超 6 万亿元资产管理规模的超级巨无霸。以如此规模,应如何保证资金有序运转,大概率成功投资,实现平稳收益,是一道世界级的难题。

平安的投资项目繁多,其中最受外界关注近年来造成收益波动的 " 元凶 ",还要属对房地产行业的投资。公开资料显示,平安曾先后成为朗诗、融创、旭辉、华夏幸福、金茂、碧桂园等大型地产商的 " 二股东 ",堪称中国真正的 " 隐形大地主 "。

但所谓成败皆萧何,自 2022 年起,地产暴雷潮席卷而来,投资越多,反噬越深。华夏幸福深陷债务危机,平安资产减值计提高达 432 亿元,且 2022 年,又因资本市场持续阴跌,基金、理财等都不太理想,以投资见长的中国平安,全年总投资收益率跌到了五家上市险企的末尾,只有 2.5% ——跟三年期银行存款利率相差无几,净资产收益率跌到了十年最低。

今年以来,中国平安的投资收益率有所回暖,但 ROE 击穿 10%,上一次跌破 10% 还要发生在金融危机爆发的 2008 年。

也就是说,中国平安又趟入同一条河。

01 地产反噬

1991 年,马明哲乘坐宝明号轮船访问台湾,抵达台湾后,他发现当地最大的 " 地主 " 不是地产公司,而是保险公司——国泰人寿。

那时的国泰人寿创始人蔡万霖风光无量,位居华人富豪之首,李嘉诚只能屈居其后。蔡万霖的成功,也曾经让泰康创始人陈东升坚定深耕保险业,而马明哲则将国泰人寿看作平安进军地产的一个标杆。

只是,经过 30 的市场化改革,高速狂奔的地产创富潮猛踩刹车,行业经历了一轮惨痛无比、失血削骨般的出清过程。中国平安深陷其中,也无法独善其身。

11 月 8 日,"中国平安将收购碧桂园 " 的消息不胫而走,瞬间 " 带崩 " 了股价,中国平安紧急撇清关系,表示此消息子虚乌有,而且还指出已清仓碧桂园股份,不再持有碧桂园任何股份。

碧桂园危机吓坏中国平安投资者

即便如此,中国平安股价还是在三日内下挫 6.5%,反映出市场对平安投资地产模式的担忧。

但其实,平安入股碧桂园并未亏损。2015 年,中国平安以 2.816 港元 / 股的价格,投入 62.95 亿港元战略入股碧桂园,成为第二大股东,随后在 16 港元的历史高点开始减持,今年 8 月,持股已低于 5%。粗略计算,虽然二级市场投资产生亏损,但加上分红,浮盈也在 20 亿左右。

投资者的恐惧,应该是被此前踩雷华夏幸福吓怕了。

房地产是中国平安众多投资品类中最受关注的一项,即便其不动产投资余额仅 2094.82 亿元(2023Q3),在总投资资产中占比 4.5%。可地产危机来临,其造成的影响要远大于其他投资品。

2015 年以前,平安在地产领域的投资主要方式是买地,但当地价走高,平安调转船头,入股大型房企。

朗诗集团、碧桂园、融创、旭辉、华夏幸福、中国金茂的二股东位置先后都被平安收入囊中,此外,平安系还买下招商、金地、保利、华润、绿城、九龙仓、协信等多家地产企业股份。

" 地产 + 金融 " 是天然的好搭档,沉淀巨量资金的保险公司,更让地产大佬们心驰神往。据说,2013 年正值平安集团创立 25 周年,王石亲自提笔写了一封感谢信:" 将来的房地产市场,没有几千亿以上的融资平台,你只是一个打工的。"

仰仗旗下信托、股权、基金、资管等等渠道,平安和 30 多家房企有资金往来,而房企也心甘情愿为这家巨无霸打工。而平安 " 钱多话不多 ",只是安静的谋求一个董事会席位,坐享资本分红。

平安的投资策略在前期收益还不错。可到后期,平安对单一房企的投资规模太大,介入太深,导致无法及时抽身,尤其是华夏幸福一役,堪称惨败。

华夏幸福暴雷对中国平安影响巨大

2018 年 -2019 年,平安共计斥资 179.73 亿元,拿下华夏幸福 25.05% 的股份,这时的地产行业已经是强弩之末,疫情来袭叠加两年之后监管收紧,华夏幸福危机爆发。目前,华夏幸福股价跌到了 2 元 / 股左右,平安所持市值仅剩 19 亿元,相当于巨亏 160 亿元。

除华夏幸福外,2019 年以 80 亿元入股的中国金茂,股价已经跌到了 0.95 港元 / 股,相比当初的收购价 4.8106 港元 / 股,重挫 80%,相当于亏损了 64 亿元。同样对旭辉、招商蛇口的投资也都不理想。

当前,平安系持股的上市地产公司仅剩中国金茂。主动撤退后,平安又重新聚焦收租型等现金流稳健的不动产品类上。

02 似曾相识

地产投资的接连失利,让外界联想起此前,平安投资历程中的一些至暗时刻。

除了大型地产商,中国平安一直钟情于世界级的大型金融机构。类似巴菲执掌的伯克希尔哈撒韦常年将美国银行和美国运通当作重仓股,看重的就是持续稳定的高分红。

纵观中国平安的历史,两笔规模庞大的投资都遭遇不小的波折。

2007 年 11 月,由于看好比利时第一大银行富通集团的欧洲业务,平安以每股 19.05 欧元收购后者 9501 万股,之后又不断通过二级市场增持,最终获得 4.99% 的股权,成为富通单一最大股东,合计砸下了 238.74 亿元。

谁曾想,仅仅半年后,金融危机爆发,2008 年,富通净巨亏 206 亿欧元。比利时、荷兰和卢森堡三国政府随即对该行在本国的分支展开拆分、国有化和注资。

但令人错愕的是,整个拆分过程并没有征得全体股东的同意,比利时政府竟然直接跳过大股东平安,将在本国的银行业务低价卖给法国巴黎银行。

当时,比利时为平息股东的愤懑,成立了补偿基金,但该方案只针对欧盟国家的机构股东,堂堂第一大股东的中国平安,不仅被排除在重组之外,甚至连一分钱的补偿都未曾获得。

富通最后一个交易日,股价仅剩 0.93 欧元。平安的投入几乎全盘皆墨。2008 年,单是富通集团的计提减值准备就高达 227.9 亿元。这也导致中国平安当年净利润暴跌 91%,仅有 14.18 亿元。

彼时的富通位居财富 500 强第 14 位,最终以失败告终,宣告中国平安谋求国际化、打造世界级综合性金控集团的愿望折戟沉沙。

在这之后,平安转向国内,迄今再无大手笔的海外投资动作。

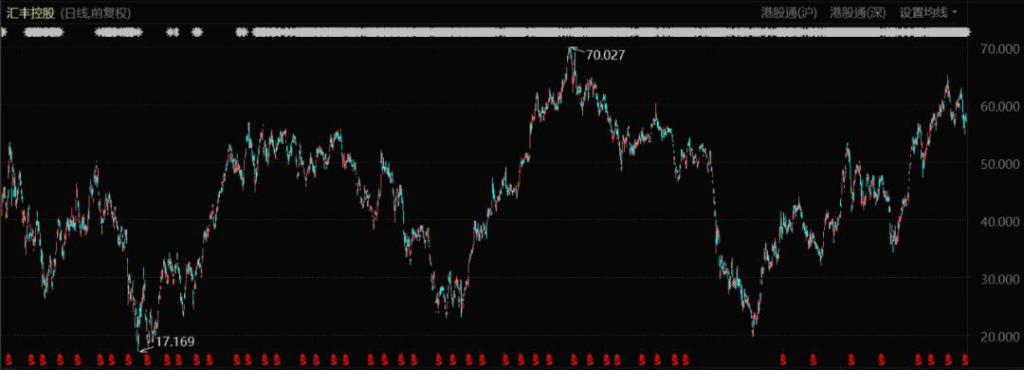

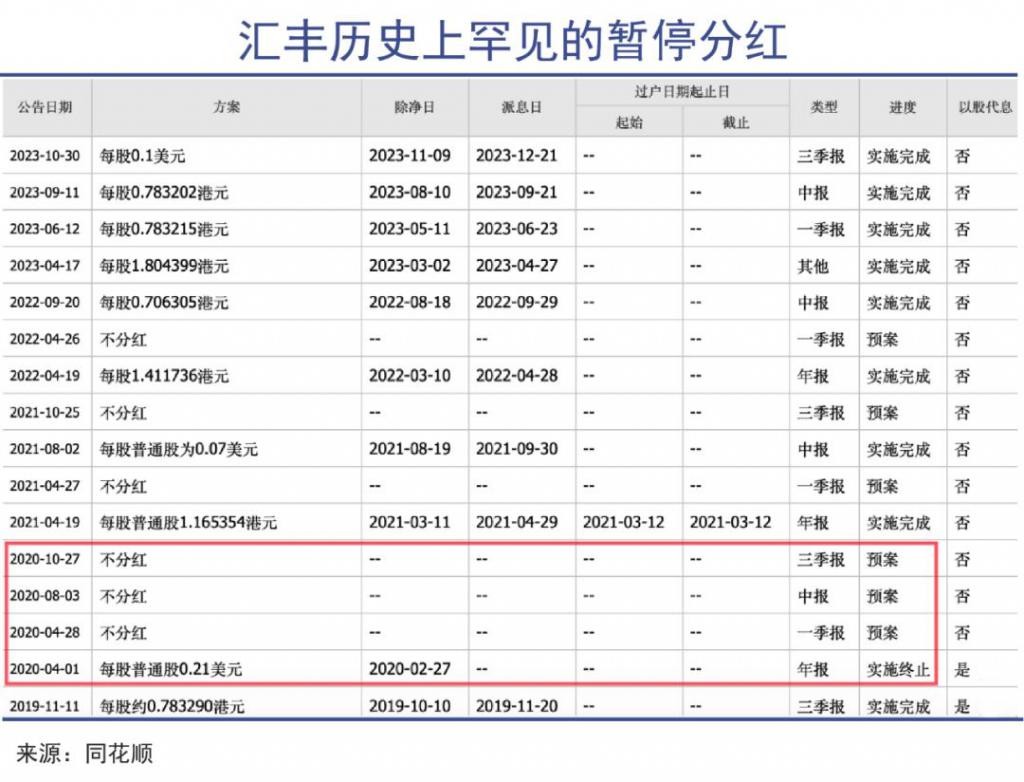

在这之后,平安资管对汇丰的投资创下历史纪录。汇丰控股是全球资本市场知名的 " 派息王 ",1986 年开始稳定分红,股息率高达 6%,这样的上市公司自然吸引了长线大资金的青睐。

平安资管自 2015 年开始投资汇丰,三年后跻身第一大股东之列,此后平安还多次增持,合计耗资超过 911 亿港元。

汇丰控股股价表现(自 2009 年 10 月至今)

但汇丰控股股价短暂上冲后,便急转直下,一路跌到 2020 年 9 月份的十年新低位置。中国平安账面浮亏就达 400 亿港元之巨。

屋漏偏逢连夜雨,2020 年汇丰突然宣布暂停一年四次的分红习惯,令平安颇为受伤。

要知道,2018 年 -2019 年,平安从汇获得的分红就超 80 亿港元。粗略估算,取消 2019 年第四次股息及 2020 年全年分红,中国平安共计损失超 70 亿港元。

此后,汇丰控股股价反弹,接近抹去二级市场的亏损。但对于汇丰的未来发展,平安和管理层之间也爆发出 " 内讧 ",平安方面建议拆分最核心的亚洲业务,以提升价值创造力,而管理层则表示拒绝。

表面看,这是对公司战略走向的分歧,但作为大股东,平安也在为自己的 " 钱袋子 " 着想,毕竟亚洲业务一直在补贴其他地区的业务。

从金融受阻,到地产受挫,每到一个经济周期的节点,或是某些外部事件的扰动,平安总是进入相似的路径循环。

03 风险可控

坐拥 6 万亿的资管管理规模,中国平安已经超过 KKR ( 3.8 万亿元 ) ,甚至可以媲美黑石(7.18 万亿元)。

如何管理这些资产,即便对于世界顶尖的基金经理,都是一道极为费劲的难题。

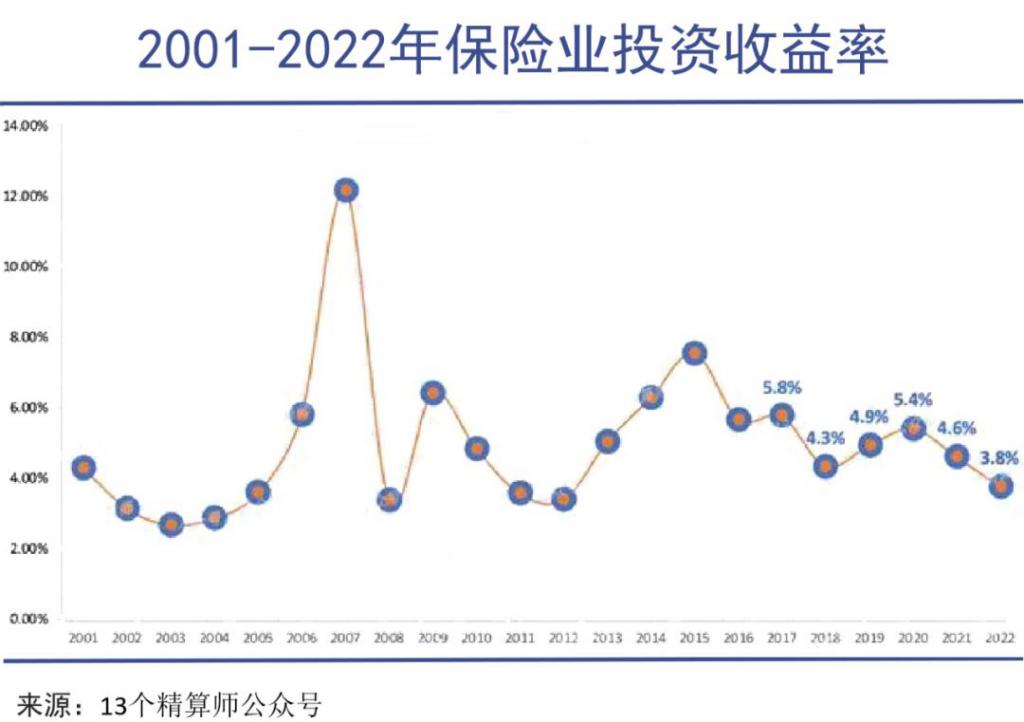

况且时下外部寒风阵阵,地缘冲突不断,黑天鹅事件频发。近十年来,保险业投资收益率经历一个轮回,近五年来呈下跌趋势。

平安本身是中国金融改革的一个旗舰和标杆,是深耕中国土壤生长出来的集合银行、保险、证券、信托、资管、科技金融等牌照的超级巨无霸。

在保险业经理人改革,融合 IT 科技,嫁接健康业务等等层面都走在了国内前列,孵化出平安好医生、陆金所、金融壹账通等新兴企业。

在投资端,平安也不乏点睛之笔。比如,2017 年平安资本对宁德时代进行股权投资,2020 年退出时,整体 IRR 达到了 40%,只是这笔投资退出得太早,错过了新能源的爆发期;

2015 年,参与药明康德美股私有化,投资收益高达 4 倍;对 IDC 龙头服务商万国数据的总投资规模近 19 亿,前两期已经完成退出,IRR 为 48%,回款超过 30 亿元;2011 年,投资了台州银行,持仓十年,利润回报超过 8 倍。

整体来看,平安的核心资产是基建、政府债、金融债等低风险类的债券,债权投资在八成以上。华夏幸福、富通银行的投资亏损金额看起来很吓人,但在整个盘子里的占比确实不大,风险仍旧可控。

不过,这些投资也值得管理层警惕。毕竟在保险公司的利润池子里,投资收益占比十分庞大,贵为行业标杆,平安净投资收益率由 2017 年的 5.8% 降至 2022 年的 4.7%,今年前三季度进一步下滑至 4%,已经低于假设模型中的 5%。

原本擅长投资的中国平安,总投资收益率在 2022 年跌到了五家上市险企的末尾,只有 2.5%。在二级市场看来,这样的投资水平和平安的行业地位并不相符,投资者自然会用脚投票。

04 写在最后

由于负债端风险相对可控,所以,保险行业最大的风险,永远在投资端。

次贷危机爆发时,美国最大的保险公司 AIG,就倒在了自认为毫无风险的 CDS(信用违约互换)上。

总的来说,迄今为止平安的投资组合风险可控,股权投资亦有相当多的成功案例。只是历史上对于地产和大型金融机构的投资过于激进,造成了绝对数字上的巨额损失,并呈现出某种规律性——每到经济周期的关键节点,平安的投资中就会出现似曾相似的失误或者败笔。

相比领航、贝莱德或者伯克希尔哈撒韦,35 岁的平安显然还有更多的周期需要去面对,也有更多的掣肘和无可奈何。

-

- 两年跌去近 300 万,中介称“价格跌回 2017 年”,上海顶流学区房溢价正在消失

-

2023-11-17 14:09:37

-

- 反向消费的年轻人,流行“蹭老式消费”

-

2023-11-17 14:07:14

-

- 南京新推 18 幅宅地起拍总价超 135 亿,均不再设最高限价

-

2023-11-17 14:04:52

-

- 华软新动力“踩雷”,多家券商卷入,兑付困难谁来负责?

-

2023-11-17 14:02:29

越来越少的乘客,越来越高的票价,城市公交挣扎求生

越来越少的乘客,越来越高的票价,城市公交挣扎求生 两市近 4000 只个股下跌!高位股部分退潮,抖音概念股逆势拉升

两市近 4000 只个股下跌!高位股部分退潮,抖音概念股逆势拉升