平安两起拒赔案,告诉你平安福到底有多坑?

平安两起拒赔案,告诉你平安福到底有多坑?

01

对大品牌的过度信任是很多小白刚买保险时最容易犯的错。

即使保险自媒体们,对平安福口诛笔伐,强调它坑很多,投保需慎重,

还是有一大波人眼睛都不带眨一下,甚至连条款都没看就买了平安福,

原因很简单,他们只是对平安这个品牌报以极大的信赖。

可惜,今天竹子要讲的两个拒赔案都与平安福有关,可能要让大家失望了。

平安福这款产品,竹子评论拆解分析过很多次,

简单来说,它就是一个保险组合,你也可以理解成捆绑销售。

它由1个主险、2个必选附加险和一些可选择的附加险组成,缴费20年,保终身。

详细评测可移步至:

这么比较,平安福就算升级了,也挺坑!

平安福vs国寿福,到底哪个好?更值得买?

下面跟随竹子一起来看一下两起拒赔案的具体经过和结果,

如果你正好对此持不同意见,也欢迎在留言区讨论,当然请尽可能保持观点客观公正。

02

案件一来龙去脉:

2015年6月,家人给徐岩买了平安福重疾保障计划,主险45万,附加重疾43万,再加上其他附加险,每年交费18209元,20年交费。

2017年3月,徐岩确诊冠心病,医生提供的建议是冠状动脉支架术,备选方案冠状动脉搭桥术。这两者的区别是,冠状动脉支架术创伤更小,搭桥术则需要开胸治疗,对病人的伤害会更大。徐选择了支架术,住院花费超过10万元。

2017年5月,投保人向平安提出理赔申请,平安出具理赔决定书,以被保险人徐岩之疾病不属于约定的重大疾病为由拒绝理赔。

双方产生纠纷,诉讼至法院。一审判决平安胜诉,徐岩上诉至二审。

二审(亦为终审判决)判定,维持原判,即支持平安的理赔决定。

这件事在中国裁判文书网,竹子看到发布时间是6月,原文如下:

过了四个月才开始火起来,被关注,当然知道的人依旧不多。

其实过程和结论都很清晰,发生的保险事故不在合同条款约定责任范围内。几乎没什么争议。

竹子很早以前就说过,除了恶性肿瘤、严重Ⅲ度烧伤和多个肢体缺失这三类重疾确诊即赔外,

其他病种需要在实施了某种手术或者达到某种状态才能赔。

徐岩所患的冠心病就属于第二种情况,理赔条款要求:必须实施开胸才行。

冠状动脉搭桥术,指为治疗严重的冠心病,实施了开胸进行的冠状动脉旁路移植的手术。冠状动脉支架植入术、心导管球囊扩张术、激光射频技术及其他非开胸的介入手术、腔镜手术不在保障范围内。

当事人所选择的支架术确实不在上述“附加重疾险”约定的保障范围,拒赔也是无口厚非。

但问题就在于,重疾不赔,轻症应该可以赔吧?

大部分重疾都有自己对应的轻症,

简单理解就是,同一种病严重了正常赔付,不严重也会赔一部分。

不典型心肌梗塞、轻微脑中风、冠状动脉介入手术(非开胸)等属于高发疾病。

到底有多高发,参考恒安人寿2017年的轻症理赔数据,你就明白了,

轻微脑中风、不典型心肌梗塞、冠状动脉介入手术、极早期癌症,理赔概率排名前四的疾病,

一般重疾险轻症责任里都包含,平安福竟然缺了三项,

你说气不气?

看一下其他公司对于冠状动脉介入手术的定义:

冠状动脉介入手术(非开胸手术):

为了治疗明显的冠状动脉狭窄性疾病,首次实际实施了冠状动脉球囊扩张成形术、冠状动脉支架植入术、冠状动脉粥肿斑块切除术或激光冠状动脉成形术。

很显然,如果徐岩买的是其他重疾险,已经符合理赔的标准了。

更重要的是还有轻症豁免,也就是得了合同中的轻症,以后不用交保费了。

平安福不保高发轻症的坑,不管是竹子还是其他自媒体,都强调过非常多次,

但仍旧有大波消费者不以为意,只认牌子,不看条款。

在这里,店大欺客的说法确实站不住脚。换了其他公司,我想拒赔的结论也是一样的,

因为条款里就是这么约定的,你买的产品责任就是这样,理赔的时候就该认。

但平安福轻症存在的隐患以及可能导致的纠纷和投诉,如果不改,将来恐怕会更多,

下一次升级,平安福是否会对此作出调整,不妨期待一下?

03

第二个案件同样是平安拒赔,不同的是,这次客户赢了。

案件经过如下:

2015年7月2日,王女士投保平安护身福终身寿险及各类附加险,保额30万,保费8607.97元;

2015年7月30日,王女士在解放军总医院超声检查发现甲状腺右叶下极含钙化结节;

2016年1月20日,解放军211医院诊断王女士患有恶性肿瘤,王女士遂向平安递交理赔申请;

2016年5月10日,平安公司做出拒赔通知,理由是王女士曾经在等待期内被检查出甲状腺右叶下极含钙化结节,与等待期后的甲状腺癌症存在着必然的因果关系。

王女士不服,起诉平安,一审胜诉,平安不服,提起上诉;

2018年9月28日,二审判决:维持原判,平安保险北京分公司赔付王女士30万保险金并两次案件审理费8700元(一审2900+二审5800)。

从2016年5月10日拒赔至2018年9月28日二审终审判决,历时两年半,最后王女士胜诉。

和上面徐岩的案子不同,这次平安败就败在自己制定的条款上。

首先,在平安关于恶性肿瘤拒赔的条款里并没有提到不赔偿因甲状腺结节导致的甲状腺癌。

其次,就是本案的关键,“等待期”和“初次发生”的关系。

平安拒赔的原因是认为王女士在等待期内被检查出甲状腺右叶下极含钙化结节,与等待期后的甲状腺癌症存在着必然的因果关系,

也就认为王女士“初次发生重大疾病”的时间是在等待期内,

但根据医生诊断,事实上结节和甲状腺癌没有一丁点关系,

这里法院认为的“初次发生重大疾病”的时间是在2016年1月20日,

也就是王女士被查出甲状腺癌的那一天,而这个日子已经过了等待期,

再加上根据《保险法》第三十条的规定,

对于保险合同中有争议的条款,法院应当作出有利于被保险人和受益人的解释

毫无疑问,这30万,平安铁定是要赔了。

和第一个案子一样,假设王女士买的是其他家重疾险,或许就可以避免这起纠纷,

只不过结果可能就是不予以赔偿。

(百年康惠保重疾险条款)

04

通过以上两起拒赔案例,一个最明显的启示就是:

仔细看好保险合同条款,因为真的很重要!

买保险买的是一份承诺,体现的形式就是合同。

保险公司赔不赔、法院怎么判决,都以签订的合同为准。

代理人在销售过程中,肯定不会告诉客户,我们这个产品责任不含某某疾病?

会说的,一定是,我们这个产品保什么责任——

当然,不保什么也就是责任免除的内容,是要求向客户如实告知的,

但是,除此之外的不在条款上的其他疾病,相信没有一个销售人员会主动提及并仔细讲解。

平安福是不便宜,轻症责任也有缺陷,可是,it is what it is,已经买了的,产品责任如此,理赔的时候就需要按照白纸黑字来。

还没上车的,最好再考虑再三,最终以自己的需求而定。

最后,竹子再强调一下,

不管是以前还是现在,我们diss的只是平安福这款产品,并不是平安公司,更不是保险行业。

保险,尤其是重疾险,竹子建议至少人手一份。

-

- 小丸子今年圣诞将彻底完结,这几件事我们永远都不会知道了

-

2024-10-21 03:01:17

-

- 火影忍者中的经典战役总汇(一)

-

2024-10-21 02:59:01

-

- 国际空间站:由美俄等国运营,名为“国际”,为何中国未能加入

-

2024-10-21 02:56:46

-

- 字如其人,到底是什么意思?听完专家的分析,才恍然大悟!

-

2024-10-21 02:54:30

-

- 1992年三千武警围剿云南平远街,美国甚至以为中越是要开战

-

2024-10-21 02:52:14

-

- 走进美国联邦最高法院:到底是司法神圣殿堂,还是党争博弈战场?

-

2024-10-21 02:49:58

-

- 美貌女星乐韵 曾是87版《红楼梦》王熙凤的首选 遇渣男因情自尽

-

2024-10-21 02:47:43

-

- 秦皇岛限行细则公布!哪里限?啥时候限?哪些车限?

-

2024-10-21 02:45:27

-

- 《无问西东》:你一定认识他们的脸,但你知道他们的名字吗?

-

2024-10-21 02:43:11

-

- “红颜薄命”潘星谊:因滑倒撞碎鱼缸身亡,葬礼上姚晨哭成泪人

-

2024-10-21 02:40:55

-

- 误差的分析

-

2024-10-21 02:38:40

-

- 荥阳这个地方为何叫701?

-

2024-10-20 00:35:31

-

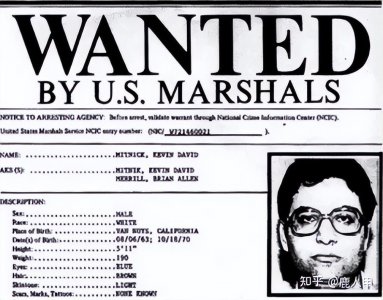

- 世界头号黑客凯文·大卫·米特尼克的传奇一生

-

2024-10-20 00:33:16

-

- 让女生越来越有气质的25个微习惯

-

2024-10-20 00:31:00

-

- 民间故事:蝴蝶恋

-

2024-10-20 00:28:44

-

- 罗马共和国早期,“面包与马戏”现象的起源与发展

-

2024-10-20 00:26:29

-

- 曾志:将三个儿子送人,多年后相认,才知大儿在务农,小儿已残疾

-

2024-10-20 00:24:13

-

- 美国生活-你了解你所居住的城市吗?快来查查看!

-

2024-10-20 00:21:55

-

- 最新!西咸新区沣东新城发展规划,打造大西安新中心核心区!

-

2024-10-20 00:19:38

-

- 高考语文忘写名字,英语睡觉,高考状元林丽渊现在怎样了?

-

2024-10-20 00:17:22

5个韩国宝藏美食慢综艺

5个韩国宝藏美食慢综艺 电动车正确充电方法,怎么给电瓶车充电

电动车正确充电方法,怎么给电瓶车充电